«То, что происходит в судах, не оставляет страховщикам шансов», – Алексей Охлопков, гендиректор страховой компании «Югория» и НПФ ХМАО

Почему генеральный директор «Югории» отказался страховать риски в морских перевозках и сельском хозяйстве, а также от добровольного медицинского страхования.

Почему генеральный директор «Югории» отказался страховать риски в морских перевозках и сельском хозяйстве, а также от добровольного медицинского страхования.

Алексей Охлопков два года назад возглавил «не совсем прибыльного» ханты-мансийского страховщика «Югория» в нагрузку к руководству местным НПФ. К ним добавили местное ипотечное агентство. Это, пожалуй, первый страховщик, встретившийся «Ведомостям», который не призывает безоглядно увеличивать тарифы в ОСАГО и пытается в рамках региональной финансовой группы построить финансовый супермаркет в классическом его понимании. Но, как и все страховщики, Охлопков жалуется на закон о защите прав потребителей и грозит ростом тарифов на страхование.

– Как вы вообще оказались у руля «Югории» и НПФ?

– Я родом из Ханты-Мансийского округа и до окончания школы жил в Югорске. После Финансовой академии проработал в Москве семь лет в банках и семь лет в группе «Северсталь». После чего появилось предложение объединить опыт: с одной стороны, финансовый рынок, с другой – негосударственный пенсионный фонд и строительная отрасль: Ханты-Мансийский НПФ вкладывает большие средства в строительство на территории округа. Мне комфортно на Севере, это моя родина, здесь много знакомых.

– Поближе к родителям…

– Самое интересное, что родителей я еще в

– Расскажите о планах объединить финансовые активы ХМАО.

– По факту процесс уже идет благодаря тому, что у региона есть группа финансовых активов: СГ «Югория» (включает специализированную медицинскую страховую компанию и компанию по страхованию жизни), Ипотечное агентство Югры и негосударственный пенсионный фонд. Все они контролируются округом. Через единую систему управления создана некая финансовая группа. О юридическом оформлении речь пока не идет – такой надобности нет. Гораздо интереснее и важнее тот эффект, который можно получить от объединения усилий. И сейчас компании внутри группы помогают друг другу. Мы стремимся оптимизировать расходы как в конкретных регионах, так и в рамках всей деятельности, соотнося бизнес-процессы участников. Единая кадровая политика, кросс-продажи… Пока все осторожно: разные бренды, сильные и слабые стороны, но процесс привыкания идет. Есть еще множество вопросов, но я уверен, что за единой группой, которая может интегрировать в себе продажи долгосрочных и краткосрочных продуктов, умение продать пенсию в НПФ и страхование жизни плюс «нанизывать» на них короткие полисы, например туристов и авто, – за такой взвешенной моделью будущее.

– Если у «Югории» большая сеть, то о НПФ нельзя сказать того же.

– Фонд сосредоточен в Уральском округе. Прежде всего города и поселки Югры, Тюмень, Екатеринбург. Но рынок НПФ в целом меняется, и фонды сталкиваются со слишком высокой стоимостью привлечения новых клиентов. Экономика рынка очень изменилась, и многие финансово-промышленные группы идут по пути сокращения расходов. Здесь мы не первопроходцы, многие сейчас сокращают офисы, размещают вместе страховые компании, банки и НПФ. В сложившейся ситуации с экономической привлекательностью отрасли это, видимо, единственный путь. С точки зрения регионального присутствия мы будем создавать единые филиалы, которые продают все продукты. Понятно и логично, что через какое-то время мы будем продавать продукты НПФ по всей сети «Югории».

– Ипотечное агентство Югры не выйдет за пределы округа?

– Нет, это более локально ориентированная компания.

– «Эксперт РА» понизил рейтинг страховой компании «Югория», объяснив это «высокой долей инвестиций на одну из связанных сторон». Что это были за бумаги?

– Это акции Ипотечного агентства Югры.

– Зачем это сделано?

– С точки зрения экономики есть два аспекта – формальный и неформальный. Неформальный – это очень дорогостоящий ценный актив, и, когда правительство ХМАО принимало решение увеличить капитал страховщика, моя реакция была самая положительная. По сути, ипотечное агентство – это мешок с деньгами, там есть денежные средства, хорошего качества кредитный портфель из закладных, и с точки зрения финансовой устойчивости всей группы «Югория» это крайне позитивное решение. С формальной стороны акции – это действительно неденежные средства. И, видимо, «Эксперт РА» по-своему интерпретировал такую капитализацию. Если в целом говорить о снижении рейтинга, есть еще один момент. Происходящее на страховом рынке напоминает, мягко говоря, ухудшение условий для ведения бизнеса. Можно долго рассуждать о причинах, убыточности и тарифах ОСАГО. По сути, многие уходят с рынка, даже компании с высокими рейтингами… Международные… Это период, когда агентствам нужно дуть на воду. Не могу сказать, что мы согласны с оценкой «Эксперта РА». Мы объясняем, что мы делаем. Объясняем, что сокращение продаж в прошлом году было управляемым и целенаправленным – для санации и вычищения портфеля. Мы поменяли систему учета и контроля прежде всего в автостраховании.

– А вы сокращали и резали именно автопортфель?

– Нет, мы резали наиболее убыточные виды – морское страхование, сельскохозяйственное. Практически полностью отказались от убыточного ДМС. Мы переосмыслили свою стратегию еще раз и поняли, что мы прежде всего автостраховая компания. А когда у тебя портфель на 60–80% из авто, ты должен быть специалистом в основном виде. Мы все усилия направили на этот рынок. И ситуация с ОСАГО внутри компании лучше среднерыночной, убыточность ниже, мы активно развиваем в этом году продажи. Хотя, конечно, это не снимает проблему низких тарифов. По ОСАГО у нас нетто-убыточность ниже 70%. Если не произойдет увеличения суммы ответственности до 400000 и 500000 руб., 30% на активизацию (стоимость продажи услуги) и административные расходы вполне достаточно. ОСАГО привлекательно до того момента, пока дело не доходит до суда. Мы стараемся всячески избегать встреч со страхователями в суде, это экономит средства.

– Поделитесь секретом, ибо все коллеги жалуются на них, а вы как-то решили эту проблему.

– Не могу сказать, что мы полностью избежали этих проблем, но у нас есть несколько программ по снижению количества дел, передаваемых в суд. Известно, что суды в 70% выносят решения в пользу потребителя, так что проще заранее в условиях договора прописать, за какие конкретные риски ты платишь. Например, за угон с ключами внутри машины или только без. Ремонтируешься у официального дилера или нет. Все это приводит к росту тарифов, но тем не менее позволяет снизить риски встречи в суде. Несправедливо, конечно, что от роста тарифов в итоге страдают добросовестные страхователи.

– А что с убыточностью автокаско?

– По каско мы планируем выйти на нетто-убыточность в 80%.

– А брутто?

– Брутто до управленческих расходов будет составлять 100%.

– Вы говорите, что ушли из страхования морских рисков и агрострахования. Правильно я понимаю, что убыточность там была даже не 100% и не 200%?

– Правильно. И даже хуже. Но проблема даже не в том, что это гигантская убыточность, а в том, что она неуправляема. Жизнь показала, что она гораздо страшнее тарифов.

– Говорят, у ряда компаний она достигает 600–700%?

– Не могу сказать точно. Но в целом какой смысл заниматься тем или иным страхованием, если убыточность там по умолчанию выше 100% и ты не можешь ее регулировать? В сельхозстраховании то же самое, что и в автостраховании: суды, большие убытки. Сегодня рыночной компании тратить ресурсы и время на них бессмысленно.

– Насколько в среднем выросли тарифы по автокаско при вас?

– Отдельные тарифы – до 20%.

– Это не так критично, особенно когда у некоторых они падают на 30%?

– Видимо, эти компании увидели в данном сегменте рынка какие-то особые деньги.

– А не страшно на рынке, где буквально толпы зомби-страхователей атакуют суды и отделения выплат, фокусироваться на «моторном бизнесе» (страхование автомобилей)?

– Я не сказал, что мы фокусируемся исключительно на авто. Но иногда просто нужно принять реальность и сказать: «Да, я автостраховщик». Я могу мечтать, что буду страховать исключительно высокомаржинальный корпоративный бизнес и кредитный «несчастный случай». И еще о многом другом могу помечтать. Однако ситуация такова, что ты проснулся солнечным утром, а вокруг очень мало «корпората» и очень много автомобилей.

–

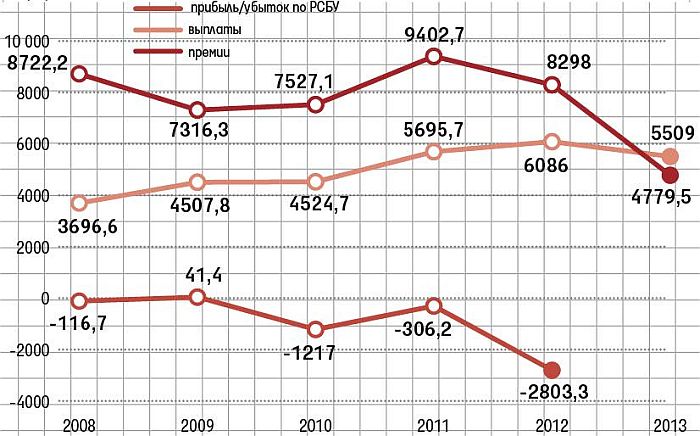

– У нас также будет убыток – около 900 млн руб. К сожалению, влияния прошлого портфеля в один миг не исключить. Ситуация с судами также оказалось гораздо хуже, чем мы думали в начале прошлого года.

– Сколько вы заложили в резервы на выплаты по судам?

– Точную цифру не скажу. Но около 350 млн руб. мы потратили на оплату решений.

– Насколько вы сократили сеть за два года?

– Мы сократили сеть лишь в тех регионах, где годами не видели прибыли и поняли, что не увидим ее еще столько же. Таких оказалось немного. Ушли из трех крупных городов, столиц регионов.

– Округ оказывает какую-то финансовую поддержку будущему холдингу?

– Нет, только вливания в уставный капитал.

– А какая доля бизнеса приходит от округа к страховщику?

– Если взять все муниципальные образования, госорганизации, правительство… Наверное, миллионов триста рублей страховых премий в год: ДМС, имущество и профессиональная ответственность. Не более 4–5% от сборов.

– Значит, фонд аккумулирует деньги, на них строится жилье, которое продается через ипотечное агентство?

– И да и нет. Изначально это как раз и подразумевалось, но пока мы достраиваем жилье – проекты, начатые еще до

Ханты-Мансийский НПФ, по сути, институт развития региона. Это уникальный опыт: в регионе есть свой фонд, который инвестирует в развитие региона, оценивает местные риски. Да, мы получаем инвестиционный доход, но получаем в регионе.

– Фонд получает прибыль?

– Да.

– То есть в связке страховщик – фонд убытки дает в основном страхование?

– Фонд – это пока некоммерческая структура. Он получает прибыль для вкладчиков – будущих пенсионеров. А в будущем именно «Югория» должна стать центром генерации прибыли. Думаю, через год у нас есть шанс заявить об этом.

– На чем сейчас могут зарабатывать страховщики? Если они вообще могут зарабатывать…

– Если не говорить о корпоративном секторе, где есть два-три лидера, с которыми соревноваться невозможно, остается страхование физических лиц, их имущества, жизни, здоровья и т.д. Это интересный рынок с нормальной судебной практикой. Его развитию мешает отсутствие у россиян полезной привычки страховаться. Позитивный опыт страхования, включающий выплаты при наступлении различных неприятностей, формирует в обществе понимание того, что страхование существует не ради заработка страховщиков, а ради реальной защиты.

У меня есть знакомые, которых залили соседи. Теперь им не жалко потратить в год 10000–15000 руб., чтобы избежать подобного. Если у человека один раз возникла такая ситуация, он будет страховаться всегда.

Отрасли всего 20 лет, с годами мы накопим этот опыт, количество людей, которые пользуются страховой защитой, будет расти. К сожалению, сейчас в обществе, и, наверное, это во многом вина самих страховщиков, сформировалась мнение, что страховые компании – это какие-то финансовые воротилы, которые обманывают людей. Но ситуация-то обратная. Страховщики потому и уходят с рынка, закрываются. То, что происходит в судах с применением закона о защите прав потребителей, не оставляет им шансов. Рост тарифов в такой ситуации неизбежен, и страховая защита станет еще менее доступной.

– Это по «моторным» видам?

– Да, например, автокаско. Часть компаний просто уйдет, что снизит градус конкуренции. Оставшиеся будут вынуждены работать на более высоких – на 35–40% – тарифах, которые смогут компенсировать расходы на судебные решения. Это означает, что вместо 15% россиян автокаско будут покупать 10%. Станет ли часть общества счастливее? Не думаю.

– Ряд ваших коллег активно зарабатывают, страхуя кредитные риски россиян при посредничестве банков. Вы для СК «Югория-Жизнь» не рассматривали такой вариант развития бизнеса?

– Нет. Мы анализировали этот бизнес и охарактеризовали бы его как нестраховой. Это аренда лицензии страховщика или капитала компании либо комбинация того и другого. Есть несколько компаний с большим капиталом, не знаю, реальным или нет. Если заглянуть в их отчетность, то они собирают по 10 млрд руб. премии, тратят на комиссионные 9,5 млрд руб. и получают прибыль в 500 млн руб. Если тебе жизненные принципы и средства позволяют отдавать банку в аренду капитал для получения процентной прибыли, наверное, это тоже путь. Но я будущего у такого рынка не вижу. Банки за счет страхования просто увеличивают свои доходы. И, видимо, поскольку ЦБ ограничивает уровень процентных ставок для банков, это лишь способ получить те же самые доходы с заемщиков. Такие отношения не создают для компаний ни устойчивой клиентской базы, ни лояльности, ни долгосрочных хороших отношений с партнерами и клиентами. При этом обычно нет возможности расширить продажи за счет дополнительных предложений. Это лишь жесткая аренда капитала для получения прибыли.

– Финансовый регулятор Великобритании за прошлый год обязал вернуть 12 млрд фунтов стерлингов по подобным программам, которые, по его мнению, не содержали в себе риска страхового случая. Возможно ли у нас подобное?

– Возможно. Из нашего опыта: мы вели переговоры с несколькими банками – им неинтересно, что вы думаете, им нужна ваша лицензия и еще «подпишите здесь и вон там, и мы получаем свои 95% стоимости полиса в виде комиссии и отправляем вам 5%». Это не страховой бизнес.

– В холдинге будет создан зонтичный бренд?

– Да, единый бренд позволит сфокусировать расходы на его продвижение. И у нас уже есть такой бренд – «Югория», обладающий высоким уровнем узнаваемости и позитивный. Это не только мое мнение, так считают и специалисты по брендингу. В ближайшие два-три года мы реализуем проект.

– А когда сама страховая компания «Югория» намерена выйти на положительный финансовый результат?

– Мы рассчитываем сделать это в текущем году.

Биография

Родился в Тюмени 20 июля

Чем знаменит Ханты-Мансийский автономный округ

В ХМАО находится крупнейшее в России месторождение нефти – Самотлорское (остаточные доказанные запасы – 523 млн т).

В начале сентября правительство округа подводит итоги работы в нефтегазовой сфере и награждает нефтяников региона. В эти дни проводится международный музыкальный фестиваль «Югра». В

В ХМАО есть Центр зимних видов спорта им. А.В. Филипенко. Общая протяженность лыжных трасс – более

Ежегодно в Югру (второе название ХМАО) съезжаются гости и участники фестиваля кинематографических дебютов «Дух огня». Фестиваль учрежден правительством ХМАО и Министерством культуры РФ в

Финансовые показатели ГСК «Югория», млрд руб.

Источник: insur-info.ru, данные компании

ОАО «ГСК «Югория» – государственная страховая компания. Акционеры: Ханты-Мансийский автономный округ – Югра (100%). Финансовые показатели (

Ханты-Мансийский НПФ – негосударственный пенсионный фонд. Финансовые показатели (на 30 сентября

Источник: Ведомости, №46, 18.03.14

Автор: Нехайчук Ю.